刘郁等:如何看待重庆能投申请破产重整?

- 中新经纬

- 2022-04-15 22:46:28

中新经纬4月15日电 题:如何看待重庆能投申请破产重整?

作者 刘郁 广发证券固收首席分析师

姜丹广发证券固收

黄佳苗广发证券固收

4月11日,重庆燃气发布公告称,收到控股股东重庆市能源投资集团有限公司(简称“重庆能投”)的告知函,重庆能投为妥善化解债务风险,于2022年4月11日向重庆市第五中级人民法院申请重整,并同时递交预重整申请。重庆能投作为重庆原“八大投”之一,此次重整引发市场关注。

重庆能投为何会走向破产重整之路?

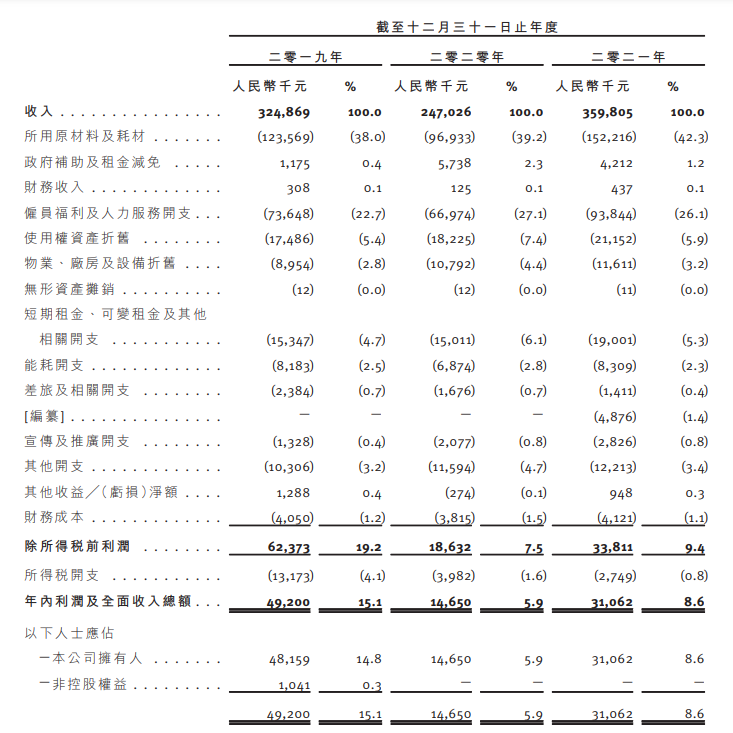

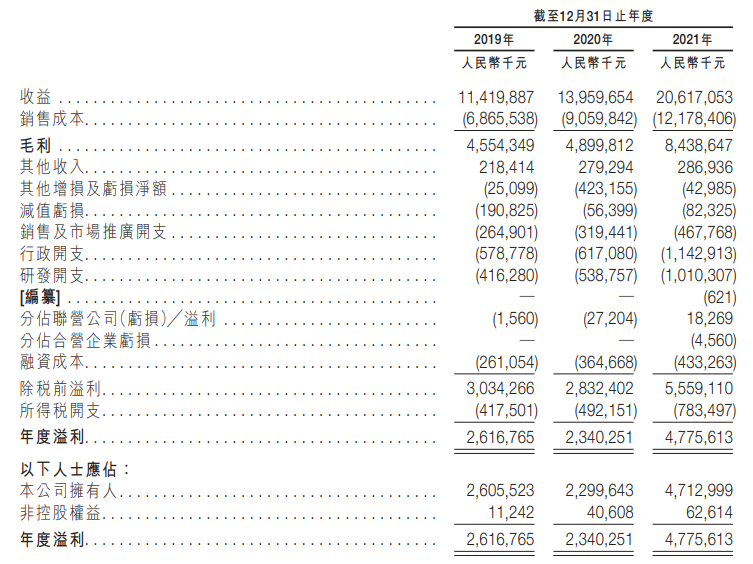

(一)自身盈利能力较差

目前,重庆能投的主营业务包括煤电、燃气、建筑、商贸物流、建材生产、铝业六大板块。重庆能投自身盈利能力较差,营业利润持续为负,2020年净利润也转负。2012年改制以来,公司营业利润除了2017-2018年行业景气度高时为正外,绝大多数年份为负,主要依赖营业外收入实现净利润转正。2020年,重庆能投净利润也开始转负,为-18.18亿元。

(二)债务负担较重,债务短期化明显

重庆能投资产负债率高企,并且债务短期化明显。货币资金对短期债务的覆盖程度一直较差,2021年6月末货币资金/短期债务降至18%左右,短期偿债压力大幅提升。

(三)2021年以来负面事件显著增多,市场对其信用资质较差已有预期

2018年以来重庆能投负面事件不断,2021年显著增多。其中,2021年3月,重庆能投被曝无资金归还到期的平安银行银行承兑汇票6.85亿元、浙商银行信用证2.3亿元,已形成违约,引发市场广泛关注。

重庆能投破产重整有何启示?

(一)注意识别转型为产业类国企的城投平台

城投转型是大势所趋,中央和地方都不断出台政策要求城投转型。在此背景下,越来越多的城投平台可能逐步转型为产业类国企。因而对于城投债的投资,需要重点关注其转型的情况,并及时调整为一般产业类国企的分析框架,关注企业自身的经营情况、盈利能力、现金流、偿债能力等。

关于如何识别城投平台是否转型为产业类国企,我们认为还是回归城投本源,关注其是否承担政府的某项业务职能。若企业无公益性及半公益性,例如基建、土地开发整理、供水供热等业务,均为市场化方式进行的经营性业务,企业经营以盈利为目的,自主经营、自负盈亏。此外,对于政府已明确提到该企业不承担融资平台职能,转型为市场化运营的产业类国企的,也需要格外关注。

(二)警惕公益性较弱的城投平台风险

2021年以来城投进入规范发展周期,叠加土地出让市场较差,可能会影响政府对平台的支持力度,需警惕公益性较弱的平台风险。一方面,2021年以来,城投发债实行“红黄绿”分档,2022年城投新增发债相比2021年进一步下降。另一方面,受地产政策收紧等影响,2021年下半年土地市场明显遇冷。在这种背景下,转型进度过快、公益性较弱的城投平台,如果叠加区域本身金融资源以及财力偏弱,可能容易出现债务负面,需要警惕。(中新经纬APP)

本文由中新经纬研究院选编,因选编产生的作品中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。选编内容涉及的观点仅代表原作者,不代表中新经纬观点。

责任编辑:张芷菡

- 刘郁等:如何看待重庆能投申请破产重整?2022-04-15

- 斥资近40亿美元!宁德时代携手印尼国企投建2022-04-15

- 市场3月新增投资者达230万,时隔一年单月新2022-04-15

- 安永:开放保险、劳动力转型和可持续发展将2022-04-15

- 特斯拉上海工厂最早5月中旬复工?全球副总2022-04-15

- 上海全市彻底静默一周,快递全停?上海发布2022-04-15

- 长三角“后援团”协同上海“抗疫”2022-04-15

- 国家安全关系你我 更需要你我2022-04-15

- 【地评线】紫金e评:积小胜为大胜,把“动2022-04-15

- 【地评线】河声:同心战疫 我们都来出把力2022-04-15

- 人民财评:“缓一缓”举措助中小微企业焕发2022-04-15

- 费列罗召回比利时产巧克力,海关总署提醒:2022-04-15

- 三部门:开展两个月的清朗整治网络直播、短2022-04-15

- 公司与行业0415丨赛道股何时止跌?2022-04-15

- 刚刚,国家发改委下发通知,下调国内成品油2022-04-15

- 盘和林:央行降准低于预期,或为疫情之后留2022-04-15

- 问题来了|菜价上涨,都是疫情惹的祸?2022-04-15

- 保供上海1000吨物资 海底捞门店线上营业将2022-04-15

- 当前中国投资形势如何?下一步投资重点有哪2022-04-15

- 三部门:开展两个月的清朗整治网络直播、短2022-04-15

- 疫情下浙江嘉兴如何“安内”又“援外”?2022-04-15

- 疫情防控不力!青岛万科平度如园等19个项目2022-04-15

- 疫线快评|呵护特殊人群,是一道必答题2022-04-15

- 上海新国博方舱6000余名患者出院,总指挥致2022-04-15

- 微光守沪丨“天使小棉袄”!志愿者与独居老2022-04-15

- 驰骋千里赴沪助消杀2022-04-15

- 温氏股份:2021年度净亏损134.04亿元2022-04-15

- 国家烟草专卖局:未标注二维码的电子烟产品2022-04-15

- “楼里的老人看着我长大,现在换我来守护他2022-04-15

- 央行:决定于4月25日下调金融机构存款准2022-04-15